10 月 30 日美股盘后(澳洲时间今天凌晨),亚马逊交出了一份相当漂亮的 Q3 成绩单。营收和每股收益(EPS)全面超预期,AWS 增速回升,利润也明显改善。广告和零售业务依旧稳健,公司还顺势上调了第四季度指引。在“完美答卷”背后,真正让市场兴奋的是亚马逊正把筹码越押越大——计划在 AI 基础设施上投入上千亿美元。

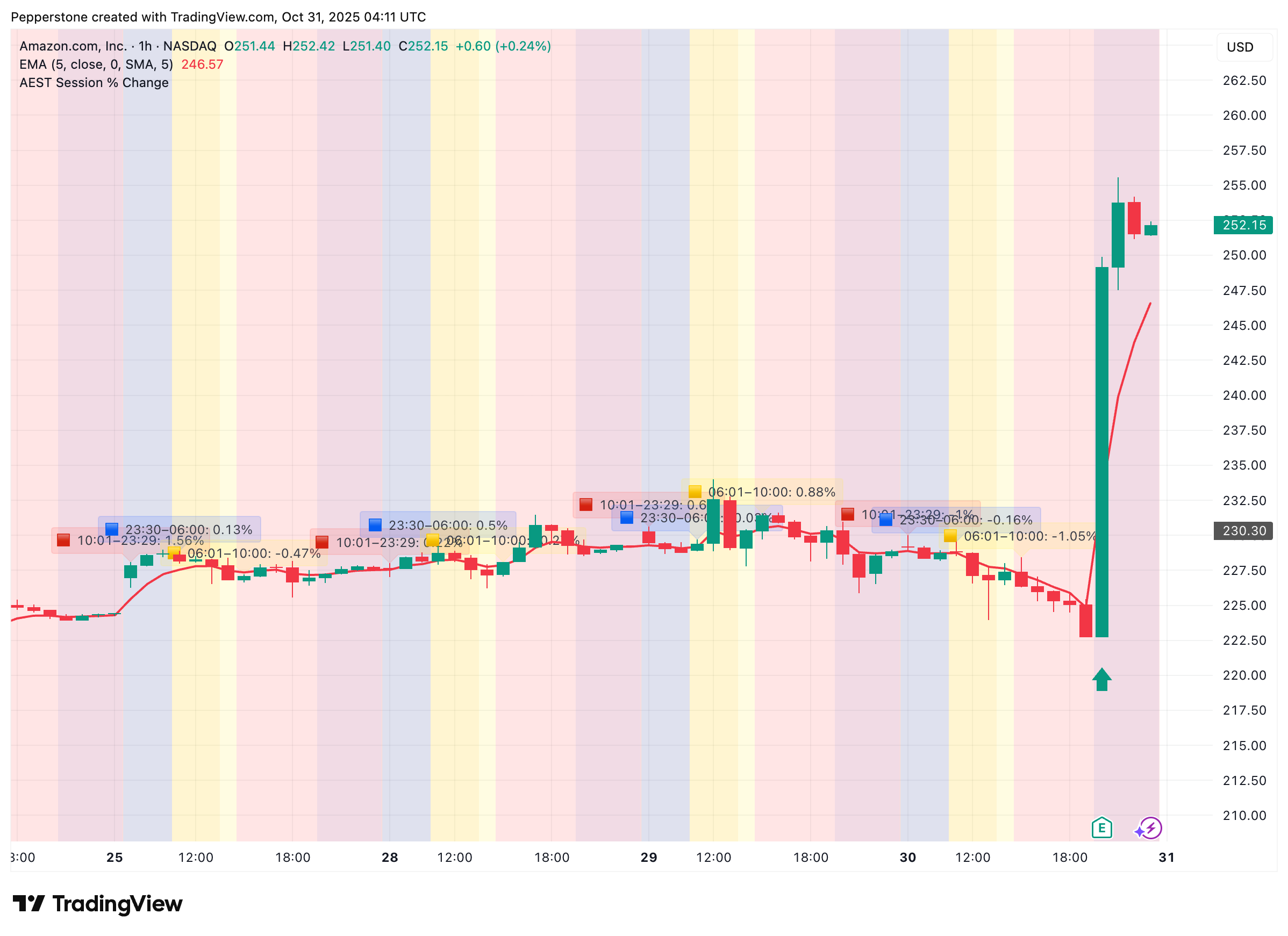

短期市场反应非常直观:超预期的业绩加上激进的 AI资本支出计划迅速点燃交易热情,股价在公告后的一个小时内涨幅超 10%,交易员显然对公司未来增长潜力给予更高期待。

当然,这份财报也不是没有阴影。亚马逊在一边全力扩张 AI 投入的同时,同步宣布大规模裁员,并计提了约 18 亿美元的遣散费。这提醒交易员,扩张背后仍存在成本和组织调整压力。

总体来看,这份财报传递两个信号:一是亚马逊已把云与 AI 定为下一阶段的核心增长引擎;二是公司正在通过激进的资本投入与组织重塑来匹配这一目标。尽管方向明确且具备逻辑基础,但能否把大笔投入高效转化为长期回报,将取决于亚马逊在执行节奏、客户留存与自研技术落地三方面的表现。

AWS 回暖:亚马逊增长的新引擎

AWS 的复苏无疑是本季度财报的核心亮点。第三季度 AWS 同比增速回到约 20%,单季收入突破 330 亿美元,这对亚马逊的整体盈利能力意义重大。虽然云业务在总营收中占比并非最高,但它贡献了公司大部分运营利润,增速回升对提升整体盈利质量作用明显。

管理层强调,本季度新增产能几乎被市场迅速吸纳,这表明企业对云服务的需求仍在持续释放。供需匹配改善,也降低了外界对过度投资或产能闲置的担忧,为股价明确支撑。

中短期来看,AWS稳健增长为亚马逊在AI方向的押注提供缓冲和时间。未来几个季度,AWS 的持续增长仍取决于新增产能吸纳速度、客户结构多样化,以及在竞争加剧情况下维持利润率的能力。这些因素将直接决定 AWS 回升能否为亚马逊长期增长提供持续动力。

芯片与算力押注加码:短期支撑股价,长期决定利润

亚马逊在芯片和算力布局上采取“双轨”策略:一方面通过大规模采购外部 GPU 来保证短期交付能力,另一方面加速自研芯片 Trainium2 等的部署,力图在成本和性能上建立优势。换句话说,公司在同时兼顾两件事:短期维持客户需求和收入稳定,长期打造差异化竞争壁垒。

如果自研芯片在单位算力成本和能效上能够超越通用 GPU,公司未来毛利率和定价权将明显提升;反之,一旦自研推进滞缓,亚马逊在与英伟达、微软等竞争者的较量中可能面临更大压力。

在资本支出方面,财报显示 2025 年亚马逊预计资本开支高达 1250 亿美元,主要投向数据中心、电力和芯片。大型模型训练对算力规模和稳定电力有极高要求,提前锁定资源有助于防止竞争对手通过价格或交付速度抢占市场。

然而,高额投入也意味着短期现金流和回报面临压力。交易员关注的焦点应放在新增资本的单位回报率,以及积压订单的可兑现性——这将直接影响市场对亚马逊未来增长的信心和股价表现。

零售与广告:AI落地正在兑现价值

除了云业务和基础设施投资,亚马逊正把 AI 深度融入零售和广告生态。Rufus 等购物助手用户数和转化率的提升,以及广告业务保持两位数增长,都显示 AI 并非仅仅用于“卖算力”,它正在前端直接提高用户转化和效率,从而扩大利润空间。

这种前后端双向变现模式,是亚马逊独有优势,使技术投入在成本和收入两端同时放大。

稳健基础与未来押注:机会与风险并存

总体来看,亚马逊呈现出“战略方向明确”与“回报节奏不确定”并存的特征。公司在需求端已有明确信号的情况下大举投资基础设施,策略上合乎逻辑,但风险同样不容忽视。

首先,客户集中度高可能带来议价压力——如果大型客户未来转向其他云厂商签订更优惠合同,亚马逊的利用率和定价能力可能受到冲击。其次,竞争格局日益激烈,微软和谷歌等都在持续加码 AI 基础设施,价格和服务创新将成为持续博弈的焦点。最后,监管与合规成本(包括一次性和解支出)仍可能对短期利润带来扰动。

短期内,AWS 增长以及零售、广告的 AI 应用将继续支撑业绩。而中长期能否实现预期回报,让股价的上涨具备可持续性,关键在于自研芯片与外购策略能否长期互补并被客户接受,以及组织调整后能否保持高效交付和持续创新。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:价格突破$3,600!美国通胀成短期焦点

黄金持续走高,价格突破$3,600大关。就业疲软、央行购金与地缘风险支撑多头,本周公布的美国CPI和PPI数据成关键观察点。

中国AI股狂飙:CN50/HK50 会是下一个纳指吗?

受国产芯片替代和政策加持等因素推动,CN50/HK50连续数周走强。阿里、腾讯、寒武纪等核心标的表现亮眼。后续技术落地、资金流向与估值压力,值得交易员重点关注。

黄金展望:新高近在咫尺,关注非农报告!

黄金多头动能强劲,逼近历史新高。美联储降息预期、避险需求与中国买盘共振支撑,非农数据将成短期走势关键。

黄金展望:关税悬念与鸽派联储双轮驱动,关注美国 CPI

瑞士黄金关税传言引发市场流动性紧缩,COMEX溢价飙升;美联储鸽派声音叠加经济放缓,降息预期升温。本周重点关注特朗普关税立场、美国7月CPI与零售销售数据,金价或在震荡中寻找方向。

澳大利亚 2025 财年财报前瞻

从现在起到 8 月底,ASX200 成分股公司将陆续公布 2025 财年的业绩。这将为投资者提供企业健康状况的重要线索,并可能给出对未来运营环境的指引。

黄金展望:降息预期升温,关税危机重燃:避险买盘回归!

受非农疲软、关税紧张局势和美联储人事变动三大因素推动,黄金的避险需求显著回升,但技术面短期仍受制于$3,370阻力位。随着本周ISM服务业数据和美联储官员讲话陆续发布,市场波动或将加剧。