过去一周,黄金价格呈现典型的先扬后抑走势。多空力量交织:一方面,美国经济前景的不确定性加剧、外界对美联储独立性的质疑升温,为黄金提供避险支撑;另一方面,随着政府重新开门、部分多头获利了结,加上美联储官员连续释放鹰派信号、市场下调宽松预期,多头动能受到抑制。

本周市场关注的焦点是澳洲东部时间周五凌晨公布的 9 月非农就业报告。虽然数据可能因停摆而滞后,但仍可能成为短线波动的关键催化剂。

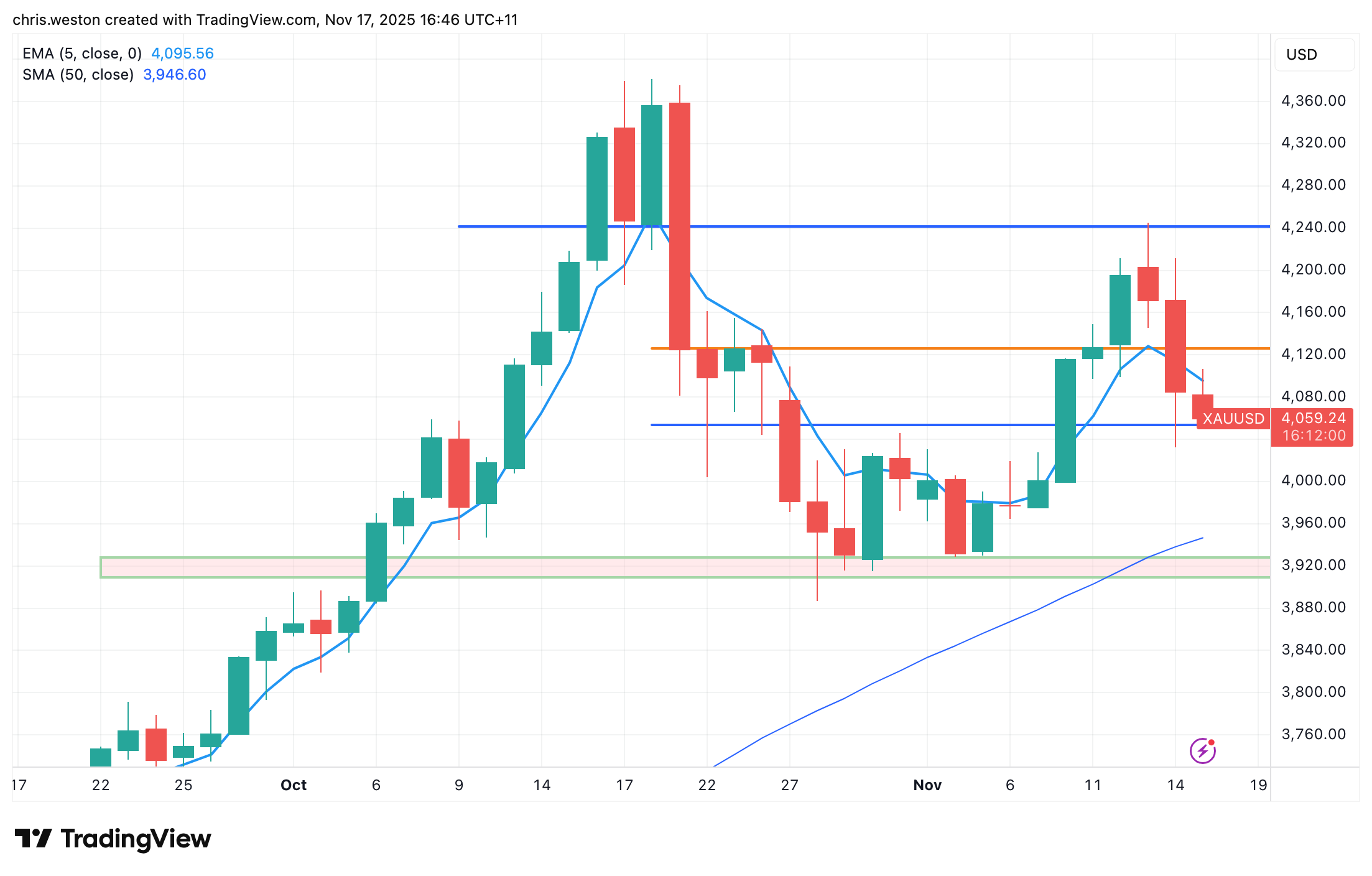

技术面观察:高波动,找方向

回顾 XAUUSD 日线图,金价经历了冲高回落。上周初,价格稳住 $4,000 后连续突破 $4,100 和 $4,200,盘中最高触及 $4,245,但周四市场情绪骤变,金价迅速跌破 $4,100,最终收于 $4,085。

今日早盘,金价在 $4,080 附近震荡。如果下行,$4,050 与 $4,000 或提供支撑;反之,若重新站上 $4,100,上周高点 $4,245 将成为多头挑战历史高位的重要阻力。

值得注意的是,黄金当前与美元、美债收益率及美股相关性不高,价格更多受资金面驱动,波动幅度较大。近期基本面变化仍值得关注,可能影响后续价格方向。

12月降息预期降温,黄金多头承压

上周黄金关键转折源于 市场对美联储 12 月降息预期的大幅下调。多位美联储官员,包括施密德与洛根,在强调通胀依旧顽固后,释放鹰派信号,直接打压了年内降息预期。

一个月前,市场几乎预期 12 月必降息,概率高达 90%;目前跌至 50% 以下。美债收益率曲线出现熊陡,显示交易员正在重新定价通胀风险与美联储降息节奏。作为非生息资产,黄金自然承压。

风险偏好回落带动美股和加密货币大幅下跌,也进一步加剧金价抛售压力。

政府重新开门,联储独立性存疑:支撑避险买盘

美联储鹰派转向与 美国历史上最长的 43 天政府停摆 密切相关。虽然政府重启、财政部 TGA 账户释放流动性利好多头,但停摆造成的数据断档,使决策者和交易员仍处于“盲飞”状态。

停摆干扰了关键经济数据收集,10 月就业、通胀及 GDP 初值出现明显缺口,11 月就业报告信息不完整,通胀数据有限。这让交易员难以判断美联储政策方向,强化了黄金的避险吸引力。

此外,偏鹰派亚特兰大联储行长博斯蒂克宣布不续任,其职位可能引入更鸽派官员,加剧对美联储独立性的担忧。白宫经济委员会主任哈塞特公开表示愿意担任美联储主席并推动大幅降息,这进一步增加政策不确定性,提升黄金避险价值。

关注非农报告及FOMC会议纪要

总体来看,黄金上周冲高回落,波动加大。12 月降息预期回落是金价下行的主要原因,短期期货获利了结和长期持仓弱平仓加剧压力。但避险需求依然支撑金价,加上美国高企的债务水平及央行持续购金,中长期下行空间有限。

短期金价预计在 $4,000–$4,250 区间震荡。市场关注即将发布的延迟数据,这些数据或影响降息预期。

受停摆影响,本周将陆续发布多项延迟数据:

- 美国人口普查局:8 月营建支出(周一)、工厂订单(周二)及贸易帐(周三)

- 美国经济分析局:8 月国际贸易数据(周三)

- 美国劳工统计局:9月非农就业报告(周五)

其中,最受关注的仍是 9 月非农就业报告。市场预期新增就业 5 万,高于前值 2.2 万,失业率维持 4.3%。数据若显示就业稳健,可能对黄金形成小幅压力。对 12 月 10 日 FOMC 会议,12 月 5 日公布的 11 月非农报告或更具参考意义。

此外,周三发布的 10 月 FOMC 会议纪要也值得关注。若纪要显示多数官员对通胀仍有担忧并反对降息,黄金可能承压;若透露经济放缓担忧,则可能提供有限支撑。

做好交易准备了吗?

只需少量入金便可随时开始交易,简单的开户流程,几分钟之内即可申请。

黄金展望:空头占优,但多头仍不可小觑

随着避险需求减弱,黄金价格跌破3300美元关口——美联储降息预期、对美联储独立性的质疑以及美元走弱,能否成为金价反弹的催化剂?

AI叙事重燃 & 人民币出海加速:恒指反攻的两条主线

恒指强势反弹,中国AI崛起与人民币跨境创新为港股注入持久动力。港深“双地上市”等政策助推资本流动,港股估值修复空间大。

增产下的逆势走高:原油供需暗战打响

OPEC+ 增产难抑油价反弹,地缘风险与季节需求助推原油走强。市场情绪主导短线波动,而中长期供应压力不容忽视。

中国延续“双速增长”:看中美、看内需

尽管中美谈判取得进展,且中国当局半月前刚推出一揽子宽松政策,但决策层仍选择本月内第二度出手稳增长。4月经常性数据折射出怎样的经济增长结构?密集宽松过后,市场又该关注哪些潜在风向?

中美关税大降,博弈远未结束

在经历了数周的博弈与混乱后,中美双方终于暂时握手言和。5月12日,中美联合发布公告,宣布撤销此前“解放日”后宣布的所有新增关税与非关税措施,统一适用10%的税率,并暂缓实施剩余24%的关税政策(包括美国对华的 20% 芬太尼关税),为期90天,其余加征计划则全面取消。

台币暴涨:关税示好与美元重估

5月新台币意外大涨,两天飙升近8%,创1988年以来新高,带动亚洲货币联动升值。背后隐藏哪些政策信号?又将如何影响全球贸易与资产配置?